股票估值大致分为两种,一种是绝对估值法,另一种是相对估值法。相应的,这两种方法在应用上由于选取的指标不同也有不同的表现形式,下面谈几种比较常用的方法。

股利折现法

股票的价值从根本上来说,来源于它能每年给持有者分红,使持有者得到一个预期的现金流,而我们根据这一未来的现金流就能折算出股票当前值多少价值。

这一模型需要两个关键指标,包括股票每年分红数额、折现率。

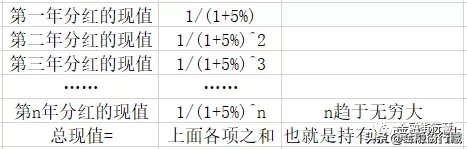

假设股票每年分红数额为1元,折现率为5%,公司不倒闭。那么可以很简单的根据折现计算出股票现值为20元。具体过程如下,其实就是一个等比数列求和。

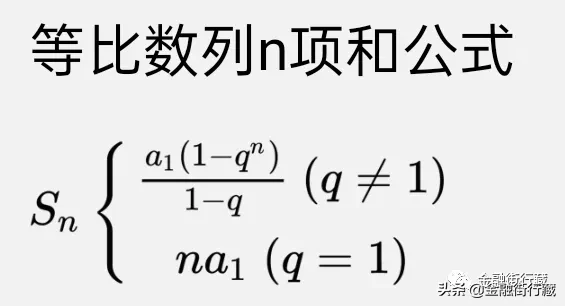

具体计算过程我就不解释了,不会推导的话就直接套下面的公式。

这个模型虽然科学,但数据获取却面临难题。首先是分红,一般只有成熟期的企业才有比较稳定的分红,许多成长期的企业,它的钱都用来扩张和搞研发,要么不分红,要么分红不稳定。

另外对于一些周期性企业,比如钢铁、煤炭,这些企业在周期高点的时候分红毫不吝啬,但是周期低点的时候又不得不减少分红,使得分红不稳定且没什么规律,很难用来估计现值,例如下图三钢闽光近几年的分红情况。

因此,这种方法只适合于有稳定分红的个股,相应的,一些净利润水平稳定增长的个股在估算时还可以给分红加上一个增长率,最后也是可以通过等比数列公式计算出来的。

另外就是折现率的选取,简单一点就用无风险收益率,比如国债收益率,复杂一点可以用WACC法计算,这个要求的变量比较多,但是用于折现更为科学。这个完全是看个人能力和喜好进行选取,但是稍微变动一点对最后的折现结果又会产生很大影响。

可见,绝对估值法所用的折现模型看似对公司精确估值,实际只是个人的一厢情愿而已,估个大概就行,别太较真。

现金流折现法

和股利折现法原理相同,指标不同。股利折现法需要确定股利、股利增长率以及折现率,现金流折现法则需要净现金流量及折现率,主要区别就在于它用来折现的是自由现金流。

这也好理解,现金流就是实打实的票子,每年产生的实打实的钱,必然可以用来折现计算公司的价值。

具体涉及到的问题就是如何计算现金流,也不用太较真地拿着一堆数据精确地按公式计算现金流,因为后续折现率稍微的一点变化都可以很大程度改变整个结果,所以直接用经营性现金流量减去投资现金流量做一个毛估就行了。

相对估值法

这种方法很好理解,就是拿公司的一个指标和行业中的可比公司进行比较。

比如说拿农业银行和中国银行进行对比,银行我们一般用PB估值,那么就用它们各自的PB进行比较,农行PB是0.63,中行PB是0.58淘宝推广引流方法大全,那么如果经过分析确实认为中国银行和农业银行是两家比较相似的公司,那么我们可以认为中行稍微被低估了,选择买入。

这种估值方法在指标的选取上有多种类型,因为不同的行业用的是不同的估值指标,相对比较常用的有以下几种:

PE法。适用于周期性较弱的行业,寻找同一行业中的两家比较相似的公司比较PE的大小,PE小的可能是被低估的。

PEG法。PEG=PE/净利润增长率,这个指标其实是对市盈率作了一个成长性的补充,适用于互联网企业的估值,找行业中相似的公司进行该指标的比较。

PB法。原理相同,适用于周期性较强的行业,因为这些行业固定资产较多,账面价值较为稳定,另外像银行这种高杠杆行业也适用,还有ST股因为在退市边缘试探,也可以以净资产作为红线。

除了这些指标,还有PS、EV等指标可用于进行相对估值的比较,具体就不作展开了。

总结一下就是用合适的指标去对比两家相似的企业,如果经过对比,发现其中一方的股价明显被低估,那

来源【个人品牌】自媒体,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!